一、宏观背景:固定资产投资增速继续小幅回落

根据国家统计局最新数据显示,2017年全国固定资产投资(不含农户)增速连续五个月下行至新低,但回落幅度不大;房地产投资增速延续下行走势,房地产开发企业房屋施工面积和新开工面积保持较好的增长,土地购置面积同比大幅提升;基建投资增速保持高位运行,道路运输投资和水利管理业投资均保持快速增长,铁路运输投资增长放缓。

2017年,全国固定资产投资同比增长7.2%,增速较1-11月持平,低于去年同期0.9个百分点。

2017年,全国房地产开发投资同比增长7.0%,增速较1-11月回落0.5个百分点。土地成交价款13643亿元,增长49.4%,增速提高2.4个百分点支撑了地产投资增长。

基础设施投资保持高位运行。2017年,全国基础设施投资(不含电力)同比增长19%,高于去年同期1.6个百分点。

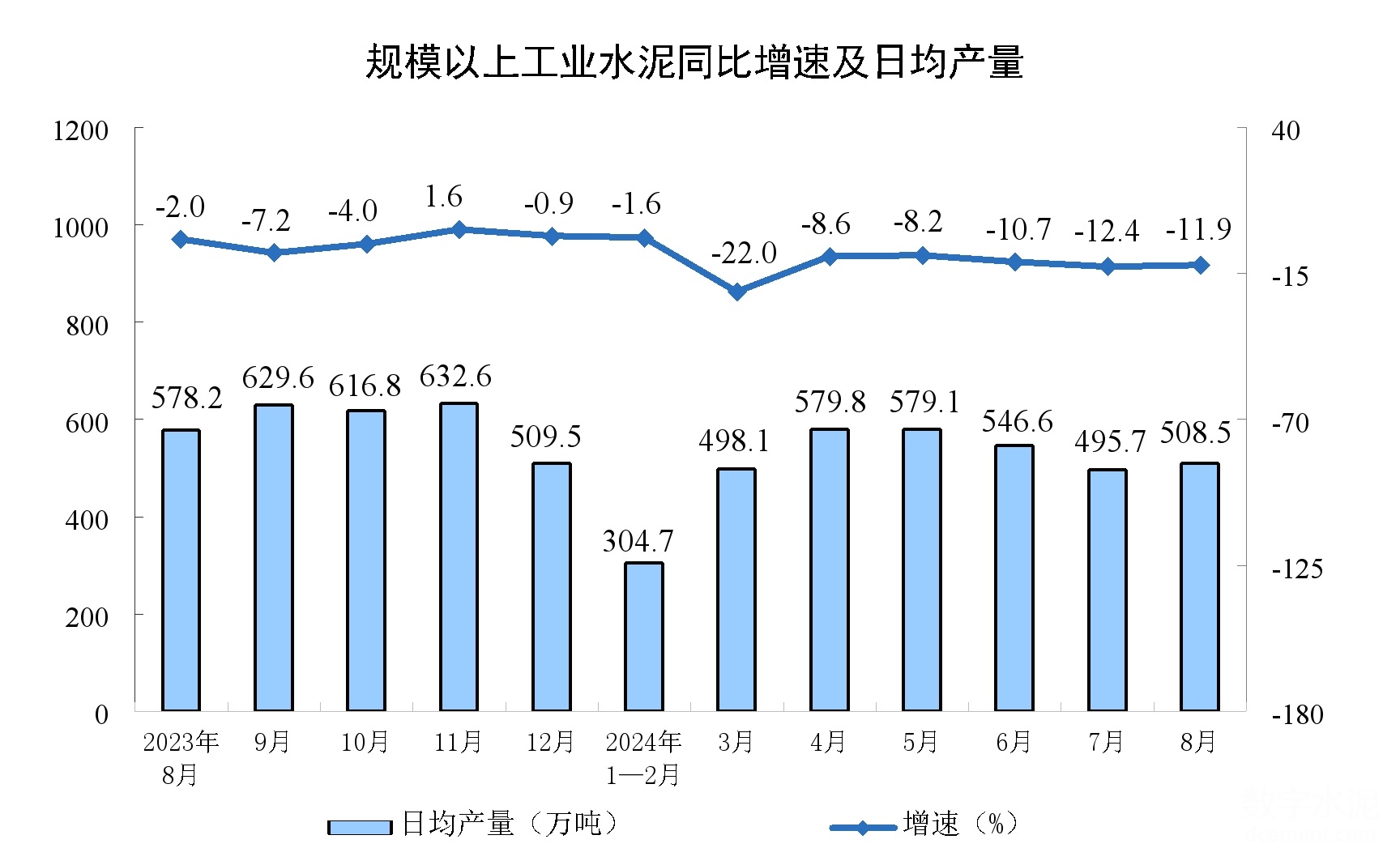

据国家统计局统计,2017年全国累计水泥产量23.16亿吨,同比下降0.2%。为2015年后第二次负增长,水泥需求呈现逐步下降趋势。全国累计熟料产量14亿吨,同比增长1.24%。

区域特点:南部略强,北部偏弱。全国31个省份,有18个省份是同比负增长,其中,有11省位于北方地区。华北、东北大幅度下滑,西部的陕甘地区和川渝地区也表现较弱,华东和中南略有增长。宁夏、安徽、西藏、广东需求表现最好。

三、水泥价格:库存低位运行,价格大幅上涨

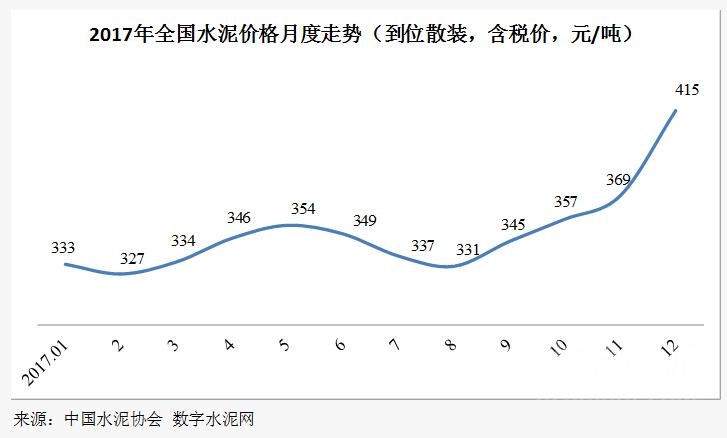

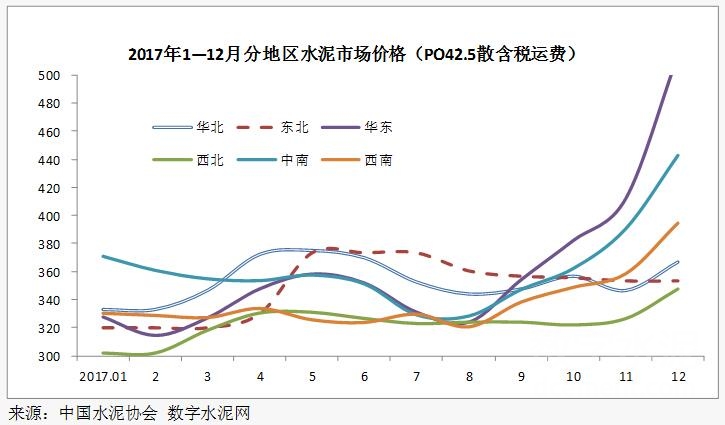

自年初以来,全国水泥市场价格呈现持续上升态势,尤其是进入8月份市场旺季后,水泥价格在保持了与往年相同的、规律性的基础上,呈现出加速上涨趋势。根据数字水泥网跟踪显示,全国水泥平均市场价格从年初2月份327元/吨上涨至12月份的415元/吨(不含西藏),年末比年初涨幅27%。不同地区供求关系出现较大差异,尤其是以华东、华南为代表的地区价格短期间涨幅较大,表现抢眼。

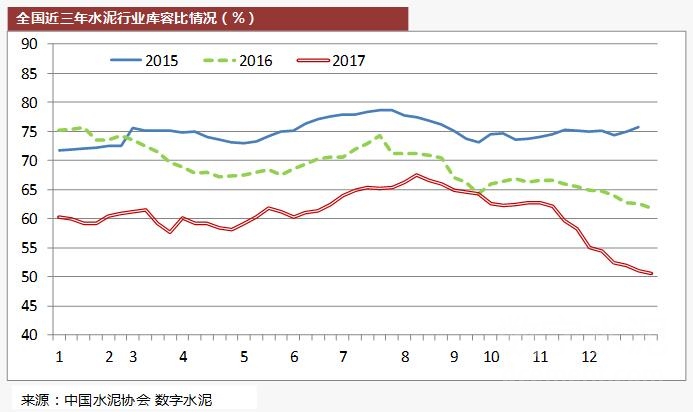

行业整体库存为近三年最低为,贯穿全年,水泥库存的持续低位运行,使得行业价格相对坚挺,年底,以华东为代表的局部地区库存告急,不足30%,使得价格快速上涨。

分区域来看,六大区域中,华东地区在水泥需求略增和供给收缩共同作用下,价格一路上涨,价位快速升到全国首位,现货平均成交价达到504元/吨(PO42.5散);中南地区价格同样上升明显,成交价格为433元/吨,位居全国第二位。其余地区也均有一定上涨,但与其他地区相比,幅度相对偏小,企业盈利状态也得到改善。

虽然全年水泥产销为负增长,但由于价格持续走高,加之近几年大企业对节能减排技术应用持续投入,以及运用互联网技术带来的管理效率的提高,多数企业销售成本有了10%以上的降幅。根据国家统计局统计,2017年,水泥行业整体效益水平比去年有了大幅度的提升,水泥行业实现收入9149亿元,同比增长17.89 %,利润总额877亿元,同比增长94.41%。利润总额已经位居历史利润第二位,仅次于2011年历史最高点。

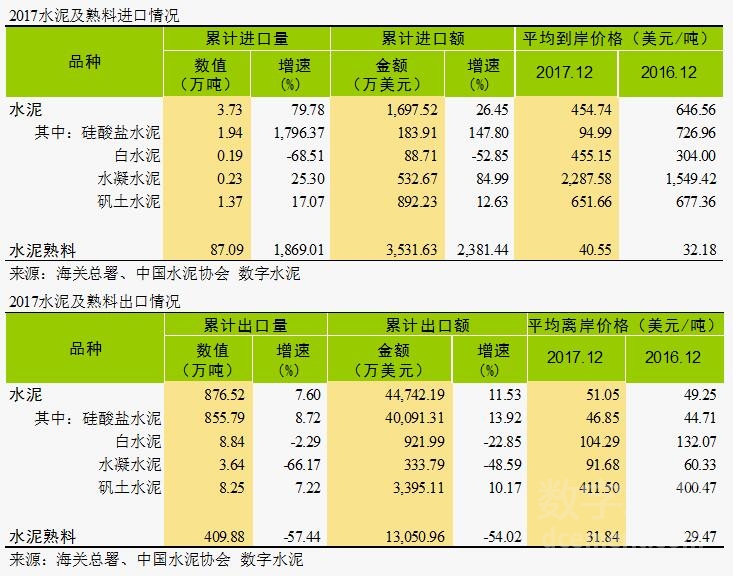

随着国内水泥和熟料价格的上涨,水泥企业出口意愿有明显下降,2017年水泥和熟料分别出口876万吨和410万吨,同比增长7.6%和下降57.44%,熟料下降明显,主要是因为自年初以来,熟料价格快速上升,同时由于多种限产因素,造成熟料库存一直很低,惜售情况也导致熟料出口量明显下降。

相反,水泥熟料进口量却又明显上升,2017年熟料进口87万吨,同比大幅增长1869%。主要原因是国内较高的熟料价格,部分地区超过500元/ 吨且熟料企业惜售,导致部分粉磨企业不得不到海外寻求熟料资源进行补给,从目前看主要是来自越南的熟料为主,进口的省份集中在海南、山东和浙江。未来一段时间,水泥熟料的进口量预计将持续增长。

六、2018年水泥行业展望

从需求层面看,由于房地产投资与基建投资仍然是影响水泥需求的主要因素。1、从房地产投资来看,各地密集出台的房地产调控政策可能会在2018年逐渐传导至投资,抑制房地产投资增长,预计房地产投资将从7%下滑至4%左右。2、从基建投资来看,中央经济会议,将精准扶贫列为第二大攻坚战,预计未来三年将快速推动中西部和贫困地区的基建需求,使得2018年基础设施投资增速有望维持2017年高位。因此2018年我国水泥需求总体趋势受房地产投资下降的影响将表现出稳中略有下降,但下降幅度会比较小,预计下降2%以内。从价格和效益来看,在整体供给侧改革的背景下,尤其是三年的污染防治重点打赢蓝天保卫战等环保等治理因素,水泥供给将继续受限,且力度将有增无减,行业预计将维持中低库存运行。同时,行业自律也逐步走向成熟,加上2018年年初价格将维持在历史较高水平都有利的支撑了2018年全年的价格和效益水平,预计2018年水泥均价将比2017年将再上一个台阶,效益水平将创历史新高。

来源:中国水泥协会

公安备案 37011302000261号

公安备案 37011302000261号